매년 부동산을 보유한 분들이 반드시 챙겨야 할 지방세, 재산세!

재산세는 계산 기준이 복잡하고, 공시가격·공정시장가액비율·과세표준 세율 등 여러 요소가 얽혀 있어 계산기만으로는 정확한 결과를 얻기 어려울 수 있습니다.

이번 글에서는 2025년 기준 재산세를 직접 계산할 수 있는 공식과 셀프 진단법을 정리해드릴게요.

재산세란?

재산세는 매년 6월 1일을 기준으로 부동산, 건축물, 주택, 토지를 소유한 자에게 부과되는 지방세입니다.

주택을 보유하고 있다면 매년 7월과 9월 두 차례로 나눠 납부하게 되며, 세액은 아래 3단계를 거쳐 산출됩니다.

재산세 계산 3단계

① 공시가격 확인

→ 국토교통부 부동산공시가격알리미 또는 시군구청에서 확인 가능

② 과세표준 산정

→ 공시가격 × 공정시장가액비율(2025년 기준 60%)

③ 세율 적용

→ 과세표준 구간에 따른 누진 세율 적용

2025년 재산세 세율표 (단독주택 기준)

| 과세표준 구간 | 세율 |

| 6,000만원 이하 | 0.1% |

| 1억 5천만원 이하 | 0.15% |

| 3억원 이하 | 0.25% |

| 3억원 초과 | 0.4% |

• ※ 공시가격이 1억원인 경우:

과세표준 = 1억 × 60% = 6,000만원 → 세율 0.1% → 세금 6만원

공정시장가액비율과 과세표준 세율의 차이

많은 분들이 헷갈리는 두 가지 개념입니다.

• 공정시장가액비율은 ‘공시가격에 적용하는 비율’입니다.

2025년 기준 60%로, 공시가격이 1억이면 실제 세금 계산에는 6천만원만 반영됩니다.

이 비율은 매년 정부가 고시하며, 간접적으로 세금 부담 조절 수단으로 사용됩니다.

• 과세표준 세율은 과세표준 금액에 따라 달라지는 누진세율입니다.

즉, 공시가격이 높아질수록 과세표준도 높아지고, 그에 따라 적용되는 세율도 0.1% → 0.4%까지 올라갑니다.

정리하자면

공정시장가액비율은 ‘할인율’처럼 쓰이고,

과세표준 세율은 그 결과에 대한 ‘실제 세율’입니다.

공정시장가액비율과 과세표준 구간별 세율은 모두 세금을 계산할 때 사용되지만, 적용되는 단계와 역할이 다릅니다.

쉽게 정리하면 다음과 같습니다:

1. 공정시장가액비율

- 어디에 사용?

부동산 보유세(재산세, 종합부동산세 등)를 계산할 때 - 무엇을 조정?

*공시가격(공시지가, 공동주택 공시가격 등)*을 실제 과세에 활용될 과세표준으로 환산할 때 적용하는 비율입니다. - 예시

공동주택 공시가격이 5억 원일 때,

공정시장가액비율이 60%라면:

→ 과세표준 = 5억 × 60% = 3억원 - 요약

공시가격 → 과세표준으로 바꿀 때 쓰는 '환산 비율'

2. 과세표준 구간별 세율

- 어디에 사용?

종합소득세, 재산세, 양도소득세 등 대부분의 세금에서 - 무엇을 적용?

과세표준 금액에 따라 다르게 적용되는 누진 세율 - 예시 (재산세 주택 기준)

- 과세표준 6천만원 이하: 세율 0.1%

- 6천만원 초과 ~ 1억5천만원 이하: 0.15%

- 1억5천만원 초과: 0.25% 등

- 요약

과세표준 → 세금액을 구할 때 적용하는 '세율'

| 구분 | 공정시장가액 비율 | 과세표준 구간별 세율 |

| 적용 단계 |

공시가격 → 과세표준 | 과세표준 → 세액 |

| 역할 | 과세표준 조정 | 세금 계산 |

| 적용 세목 |

재산세, 종부세 등 | 재산세, 종부세, 종합소득세 등 |

| 특징 | 정부가 매년 정함 | 세법에 의해 정해짐 (누진적) |

공정시장가액비율과 과세표준 구간별 세율이 어떤 단계에서 사용되는지 간단한 예시로 설명해 드리겠습니다.

재산세 계산 흐름도]

↓

② 공정시장가액비율 적용

→ 과세표준 = 공시가격 × 공정시장가액비율

↓

③ 세율 적용 (과세표준 구간별 누진세율)

→ 6천만원 이하: 0.1%

→ 6천만원 초과 ~ 1억5천만원 이하: 0.15%

→ 1억5천만원 초과: 0.25%

↓

④ 산출세액 계산

↓

⑤ 세액공제 및 감면 (있을 경우)

↓

⑥ 최종 재산세 납부액

재산세 계산 방법

- 공시가격: 5억원

- 공정시장가액비율: 60% → 과세표준 =3억원

- 세율 적용:

- 6천만원 × 0.1% = 6만원

- 9천만원(6천만~1억5천만원) × 0.15% = 13.5만원

- 1억5천만원(초과분) × 0.25% = 37.5만원

→ 총 재산세: 약 57만원

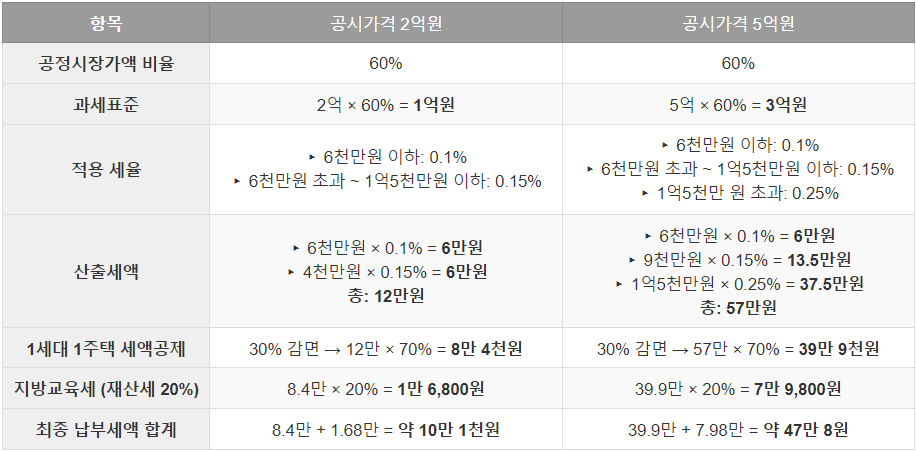

🏠 재산세 계산 비교표 (2025년 기준)

✅ 참고사항

- 1세대 1주택자일 경우 공시가격 9억원이하 주택은 30% 세액공제가 적용됩니다.

- 지방교육세는 재산세의 20%이며, 실제 납부 시 자동으로 함께 고지됩니다.

- 단독주택/공동주택 여부, 지자체 조례에 따라 소액 감면 등 추가 변동 가능성 있음.

절세 TIP

• 1세대 1주택자는 일정 공제 혜택이 있습니다.

예: 세액 공제, 세부담 상한 제한 등

• 장기보유특별공제는 재산세에 적용되지 않지만, 양도소득세에는 적용됩니다.

• 재산세 분할 납부 가능: 250만원 초과 시 2개월 내 분할 납부 가능

마무리

2025년 재산세는 단순히 공시가격만으로 계산되지 않습니다.

공정시장가액비율, 과세표준 구간별 세율, 세액 공제, 보유 주택 수 등

여러 기준을 반영해 직접 계산해보는 것이 가장 정확합니다.

이번 글을 참고해 재산세를 스스로 정확하게 계산해보세요!

'세금 > 재산세' 카테고리의 다른 글

| [2025년] 재산세 종합부동산세 차이점 완벽 정리 (1세대 1주택 세금, 1세대 다주택 세금비교) (5) | 2025.05.22 |

|---|---|

| 2025년 재산세 분할 납부 제도 활용법 총정리 (8) | 2025.05.21 |

| 2025 공시가격 상승이 재산세에 미치는 영향 총정리 (6) | 2025.05.20 |

| 2025 재산세 납부기한과 연체 시 불이익 총정리 (4) | 2025.05.19 |

| [2025년] 1세대 1주택자 재산세 감면 조건과 신청 방법 총정리 (11) | 2025.05.17 |